#Phân tích theo indicator và các phương pháp khác

#Phân tích theo indicator và các phương pháp khác Chiến lược lựa chọn mua cổ phiếu theo xu hướng với RSI và ATR

Đối với các nhà đầu tư theo phân tích kỹ thuật thì RSI và ATR đã không còn quá xa lạ. Mỗi công cụ có một chức năng riêng mà khi chúng ta hiểu rõ được bản chất của nó thì sự kết hợp sẽ đem lại một sức mạnh vô cùng mạnh mẽ.

Trong bài viết ngày hôm nay tôi sẽ chia sẻ ý tưởng lựa chọn các mã cổ phiếu dựa trên sự kết hợp tuyệt với giữa hai công cụ kinh điểm RSI và ATR.

TẠI SAO LẠI LÀ ATR VÀ RSI?

Đây là hai công cụ đo lường thị trường thường bị hiểu nhầm dẫn đến sử dụng sai.

ATR - Average True Range là công cụ đo độ biến động (volatility) thể hiện độ dao động của giá quanh một mức trung bình. Cụ thể, trong môi trường giá biến động cao, giá sẽ ít tăng ít giảm theo một chiều nhất định mà hình thành những cây nến đuôi dài về cả hai hướng.

Khác với ATR, RSI - Relative Strength Index lại là động lượng (momentum) thì có nghĩa hoàn toàn ngược lại. Động lượng thể hiện sức mạnh của một xu hướng rõ ràng. Trong môi trường có động lược cao, giá sẽ tăng mạnh hoặc giảm mạnh theo một hướng cụ thể và ít hình thành đuôi nến.

Do đó, ATR và RSI hoàn toàn khác nhau cả về công thức và cách sử dụng. Nhưng chúng lại giải quyết được nhược điểm của nhau rất tuyệt vời nên khi kết hợp lại thì vô cùng mạnh mẽ. Để biết chúng kết hợp như thế nào thì anh em tiếp tục đọc nhé.

CHIẾN LƯỢC LỰA CHỌN CỔ PHIẾU BẰNG ATR VÀ RSI

Đây là chiến lược kết hợp động lượng giá và độ biến động giá.

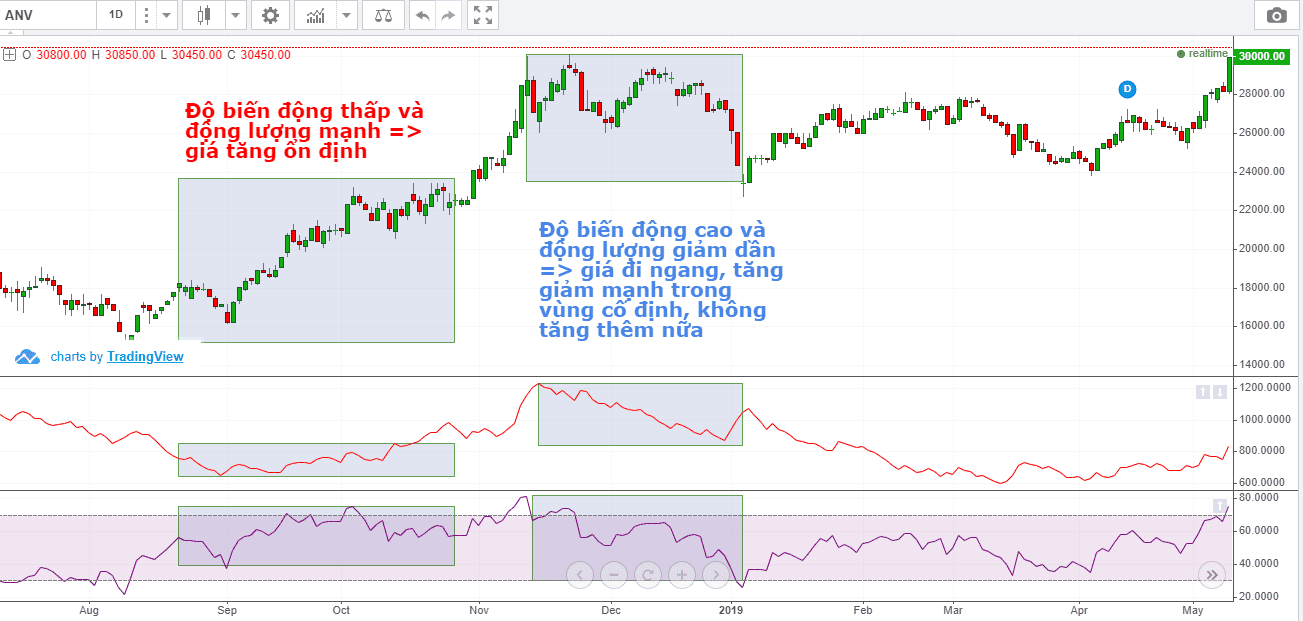

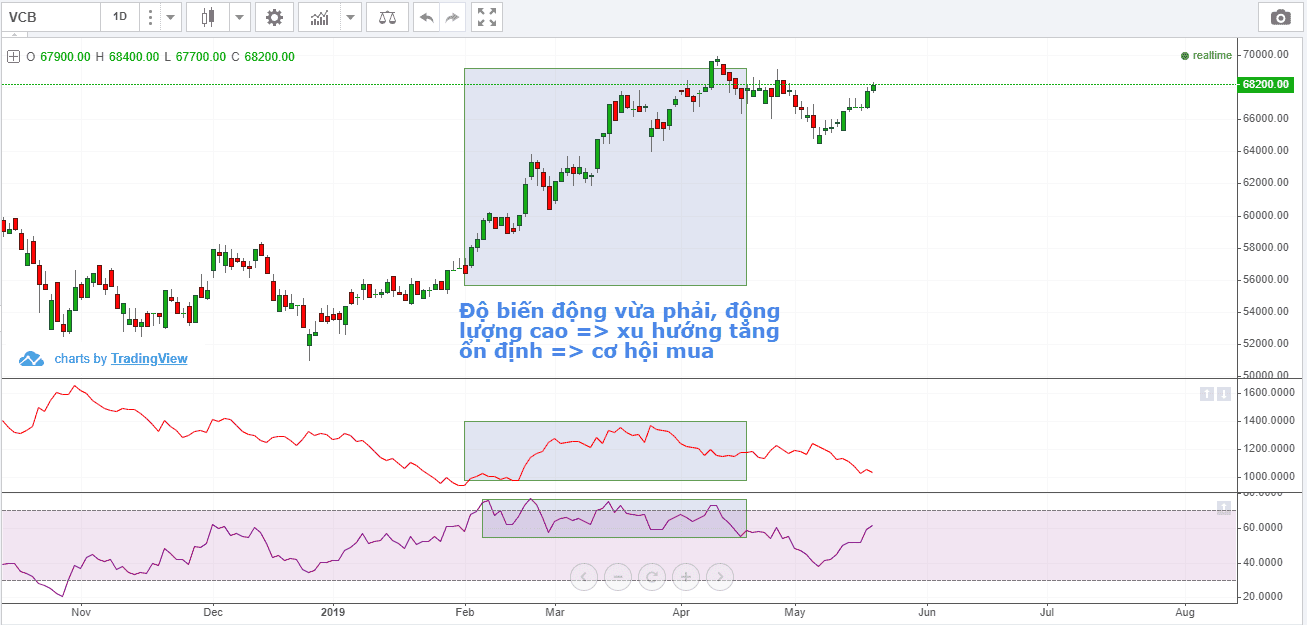

Chúng ta sẽ dùng ATR để đo độ biến động của thị trường. Nếu độ biến động thấp thì sẽ ít chịu rủi ro hơn khi thị trường có độ biến động cao. RSI sẽ dùng để đo động lược, khi thị trường có động lượng cao, nhà đầu tư sẽ dễ thành công hơn khi thị trường có động lượng thấp. Do đó, khi kết hợp hai công cụ này, chúng ta sẽ có 4 trường hợp đại diện cho 4 trạng thái thị trường cũng là 4 cơ hội khác nhau dành cho nhà đầu tư:

1. Độ biến động CAO và động lượng TĂNG/GIẢM tốt: Khi ATR cao, RSI cao hơn hay thấp hơn mức trung bình.

2. Độ biến động CAO và động lượng đi ngang hoặc tăng/giảm yếu: Khi ATR cao, RSI dao động quanh mức mức trung bình.

3. Độ biến động THẤP và động lượng TĂNG/GIẢM tốt: Khi ATR thấp, RSI trên mức trung bình.

4. Độ biến động THẤP và động lượng đi ngang hoặc tăng/giảm yếu: Khi ATR thấp, RSI dao động quanh mức mức trung bình.

Như vậy, chỉ có trường hợp thứ 3 là lý tưởng nhất đối với nhà đầu tư chúng ta. Tức là lựa lúc thì trường có độ biến động thấp nhưng động lượng lại mạnh, tức là xu hướng tăng ổn định, nhà đầu tư sẽ thu được lợi nhuận tối đa.

Mặc khác, trường hợp thứ 3 cũng sẽ cho chúng ta mức cắt lỗ hợp lý và take profit cực cao.

Trường hợp 1 cũng có thể xem xét để mua cổ phiếu nhưng độ biến động cao cũng khá là khó chọn điểm vào lệnh như ý và điểm cắt lỗ cũng buộc phải lớn.

Riêng trường hợp 2 và 4 thì không cần phải bàn cãi, động lượng đi ngang thì dù độ biến động cao hay thấp thì giá cũng không thể nhích lên hay nhích xuống để mua bán được.

Nếu nghe có vẻ mông lung thì xin mời anh em xem một vài ví dụ sau đây để có thể ứng dụng được nhé.

Như vậy, nhờ vào sự kết hợp giữa ATR và RSI, chúng ta có thể xây dựng được một chiến lược lựa chọn mua cổ phiếu theo xu hướng một cách an toàn và hiệu quả đúng không nào. Anh em thấy hữu ích thì like và share bài giúp Kakata nhé. Happy trading!

Xem thêm:

>> 11 cách để giao dịch với đường MA (Moving Average)

undefined